【第1回】なぜGAIAのファイナンシャルアドバイザーが業界最高峰と言われるのか~お客様の夢やビジョンの実現を目指す、そのための手段がファイナンシャルプランニングと金融商品

はじめに

近年、「IFA」という言葉をよく耳にする。IFAとは「Independent Financial Advisor」の略で、日本語で「独立系ファイナンシャルアドバイザー」と呼ばれている。

これまで金融商品を購入する際、証券会社や銀行の営業マンを通じて購入された方も多いのではないだろうか。IFAは金融商品仲介業者として内閣総理大臣の登録を受けた事業者であり、銀行や証券会社をはじめとする特定の金融機関の営業方針に縛られることがなく、中立的な立場で資産運用のアドバイスと実行支援を行うことができることから、「独立系ファイナンシャル・アドバイザー」と呼ばれている。

IFAの数は近年増加の一途を辿っている。アメリカではIFAは一般的だが(12.7万人、「独立系フィナンシャルアドバイザー (IFA)に関する調査研究報告書」〔令和元年7月〕、みずほ総合研究所株式会社)、日本ではまだ数は少なく(6,544人、2023年6月末時点、日本証券業協会「金融商品仲介業者の登録外務員数」)、金融機関に勤めるアドバイザーが一般的だ。

日本では金融商品を売買して発生する手数料=コミッションが売上の中心という金融機関が多く、そうなると所謂「回転売買」により売上を上げたいというインセンティブが働きやすい。

しかし独立系のIFAでコミッションに頼らないビジネスモデルを推進している事業者であれば、公平かつ真に顧客本位のアドバイスができる。そうした点が支持され、近年日本でもIFAが増えている要因の一つだ。

そんなIFA法人の中でも業界最高峰と噂される会社がある。2006年に設立されたGAIA株式会社(東京・新宿区)だ。

そこで、ネクストクラブONLINE編集部ではGAIAとはどんな会社なのか、他の金融機関と何が異なるのか、代表の中桐氏と同社課長の平田氏に話を伺った――。

【全3回の目次】

第1回:お客様の夢やビジョンの実現を目指す、そのための手段がファイナンシャルプランニングと金融商品

第2回:コミッションベースではなくフィーベースを貫くこだわり

第3回:現況と今後の展望

金融機関と何が異なるのか、教えてください。

〈お客様のビジョンや夢を実現する、その手段の一つとして、ファイナンシャルプランニングと金融商品がある〉

中桐氏:私は大学卒業後、山一證券に入社しまして、その当時から疑問に感じている部分がありました。それは金融機関が自社都合の商品を顧客に販売する「プロダクトアウト型」であるということです。

それに対し、我々のビジネスの目的はお客様のビジョンや夢を実現することであり、その手段の一つとして、ファイナンシャルプランニングと金融商品があるという位置づけです。

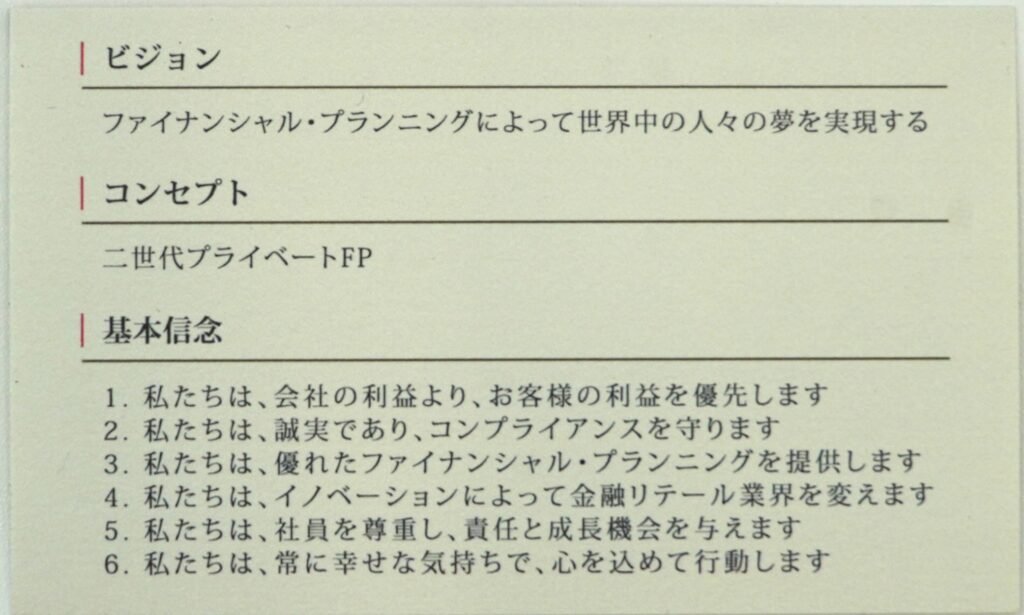

弊社のファイナンシャルアドバイザーは無理にお客様に商品を販売するということはありません。お客様には弊社と長く付き合っていきたいと思っていただけるような姿勢を心掛けています。そのため、弊社の基本信念の一つに「会社の利益より、お客様の利益を優先します」と掲げております。

〈すべてはお客様との長期的な関係のために〉

その信念を実現させるための仕組みがフィーベース(残高連動報酬)のビジネスモデルであり、これが大手金融機関と大きく異なるところです。

まず、手数料の体系については大手金融機関とは異なります。売り買いにより更なる手数料が期待できる「コミッションベース」の金融機関が多いなか、弊社は2016年から「フィーベース」のビジネスモデルに転換しました。

お客様のご資産が増えることで私達が頂戴する報酬も増える、残高連動型=フィーベースのビジネスモデルが、お客様と共に持続的な成長を実現するための最善のビジネスモデルだと考えているからです。

したがって、アドバイザーの報酬体系も既存顧客の資産の保全をきちんと行えば給与に反映されるよう設計をしております。

また、金融機関ですと資産運用のプロではない現場の担当者や支店の人が運用方針を決めることが多く、利益相反になりやすいかと思います。

しかし、弊社は組織として運用企画部で運用方針を決定し、担当アドバイザーとお客様との利益相反を出来る限り排除し、安心して担当アドバイザーがお客様にサービスを提供・保全し続けられる体制を整えております。

その結果、お客様は資産をきちんとリスク分散させたポートフォリオで組むことができ、安心して長期に持ち続けていただくことが可能です。

他のIFA社と異なる点はどういったところでしょうか。

中桐氏:他のIFA社と異なる点については、多くの金融機関と同様に他のIFA法人であってもコミッションベースのところが多いですが、我々はフィーベースであるということです。他のIFA社は金融機関と比べて好条件での外国債券や仕組債の提案に偏っている業者もあり、お客様の売買に伴い成り立つ収益モデルである会社も多いです。

弊社は2016年からフィーベースのビジネスモデルへ転換し、2022年12月末は証券収益に占めるフィー(※)比率が94%となりました。※信託報酬と助言報酬の合計

またフィー収入が販管費を概ねカバーする水準ですので、経営的にも安定感があります。お客様へ無理な売買をさせるような動機が生まれる余地がありません。

GAIAのアドバイザーの役割は、良い金融商品を選びそれをお客様に購入してもらうことではありません。ファイナンシャル・プランニングに沿って長期的に顧客に寄り添いゴールを実現することで、具体的には下記のようなプロセスになります。

・ライフプランやお考えを伺い、お客様のご家族も含めた人生における包括的なゴールを設定

・ゴールの優先順位付けや実現のためのプラン策定

・投資や保障、信託、借入等の金融商品やソリューションの提案と実行

・ゴール実現までの継続的なフォロー、進捗確認、 継続レビュー

なお、比較的近い将来、5年、10年で活用する資金については高い効率性ときめ細かなメンテナンスが必要になるので弊社ファンドラップを活用いただいております。これらを、プライベートFPサービス(月額35,000円〔税抜〕の顧問サービスのこと)の契約を通じて行っていきます。

上記を中心として最低年2回の定期面談を重ねることで、仮に担当アドバイザーが退職することになったり、産休育休を取得することになっても、他の担当アドバイザーから前任者と同じサービス受けられるので、結果的に顧客が安心して資産運用を継続することができます。

また、自社の採用基準・育成プロセスを整備しており、アドバイザーは入社後、商品のプレゼンテーションスキルではなく、金融商品や資産運用に関する正しい知識習得に加え、顧客の話を聞きその価値観を理解できるようになるためのロールプレイングを繰り返し実施します。複数の社員の目でお客様にご満足いただける品質の面談が提供できるようになったと判断されるまでは、現場に出ることはありません。お客様の長期的パートナーとして信頼いただけるアドバイザーを育成することが、フィーベースのビジネスモデルでお客様と長期的な関係を続けることには欠かせないと考えているからです。

〈半期に一度GCCカンファレンスを実施〉

そして弊社では、プライベートFPサービスの一貫として、半期に一度のお客様向けのイベント「GAIA Client Conference」を実施しています。会社の方向性、運用状況のご報告を通じて投資哲学を共有する場であると同時に、Quality of Lifeも大事な観点だと考えており、時には文化芸術といった内容もプログラムに入れております。100名のお客様が来場しても、お客様の名前とお顔が一致するので、弊社スタッフはお名前で呼びかけることができ、またお客様同士も顔見知りになるなど交流を深めています。お客様との長期的な人間的なお付き合いは、一朝一夕では真似できないものであり、弊社の強み、独特のカルチャーだと思っています。

続く▶【第2回】なぜGAIAのファイナンシャルアドバイザーが業界最高峰と言われるのか~コミッションベースではなくフィーベースを貫くこだわり