2023年度税制改正で“贈与税”の何が変わったのか

2022年12月16日に2023年度税制改正大綱が決定いたしました。

ニュースや新聞等ですでにご覧になられた方もいらっしゃるかと存じます。

背景

わが国には2000兆円に及ぶ個人金融資金が眠っているとされております。

しかしながら、高齢化が進行しているため「老老相続」が増加するなど、若い世代への資産移転が進みにくい状況にあります。

一般的に若い世代の方が出費も多いため、早いタイミングで若い世代へ資産の移転が進めば、その有効活用を通じ経済の活性化が期待できるという考えのもと、”新しい資本主義”の一環として、今回改定となりました。

主要な変更点

贈与税の課税制度には暦年課税と相続時精算課税の2つがあります。

原則的な課税方式は暦年課税ですが、相続時精算課税も一定の要件を満たす場合は選択可能です。

今回の主要な改正としては2点あげられます。

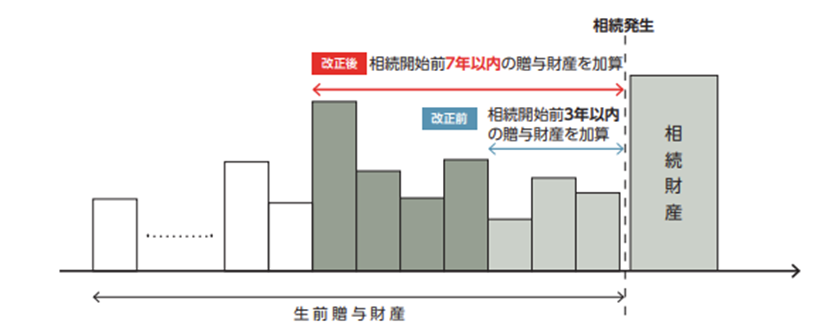

① 2024年1月1日から暦年課税は相続開始前3年内加算から7年内加算へ

② 相続時精算課税制度に110万円の非課税枠が新設

暦年課税

以下2点が改正事項となります。

1.相続財産に加算される贈与財産について、加算対象となる贈与期間が相続開始前3年から7年に延長されます。

2024年1月1日以後贈与による取得する財産にかかる相続税について適用されるため、加算期間の延長としては以下になります。

| 相続開始日 | 加算期間 |

| 現在 ~2026年12月31日 | 3年 |

| 2027年1月1日~2030年12月31日 | 3年超~7年未満 |

| 2031年1月1日~ | 7年 |

2.延長4年分の贈与財産については4年分の贈与財産の価値の合計額から100万円を控除した残額が加算されます。

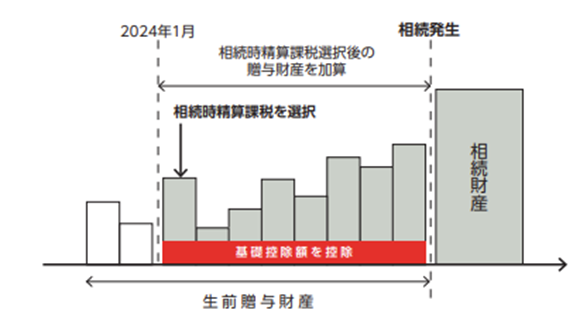

相続時精算課税

以下3点が改正事項となります。

1.贈与税の計算上、相続時精算課税制度においても暦年課税の基礎控除とは別途毎年110万円の基礎控除が設けられます。(2024年1月1日から適用)

2.相続時において、相続財産に加算される贈与財産の価格は各年の基礎控除後の残額です。(2024年1月1日から適用)

3.土地、建物が災害で一定以上の被害を受けた場合は相続時に加算額を再計算します。(2024年1月1日以後生じる災害によるものから適用)

| 改正前 | 贈与時点の時価で固定 |

| 改正後 | 災害により一定以上の被害を受けた場合は相続時に再計算 |

改正後のポイント

・相続時精算課税制度の使い勝手が向上

上記の内容から、暦年贈与に関しては増税、相続時精算課税制度は減税方向の改正であることがわかります。

改正後、暦年課税は相続開始前7年間の贈与については、基礎控除110万円の部分も含めて相続税の課税対象になります。一方で、相続時精算課税では、各年110万円の基礎控除をした後の残額が相続財産に加算される価格となります。

今までは暦年課税にて贈与を行う方の方が多かったのではないかと思いますが、今後は“7年”という期間の捉え方によってどちらを選択すべきか、意見が別れるところだと思います。相続が発生するまで十分に期間が残されている間は暦年贈与を行い、高齢になるにつれて、相続時精算課税制度に切り替えることを検討される方も出てくると考えられます。

・贈与の持ち戻しは、全員が対象ではない

贈与の持ち戻しは、誰に対しても適用されるわけではありません。適用されるのは、相続又は遺贈により財産を取得した人です。言い換えると、将来的に相続人にならない人には適用されません。例えば孫の場合ですと、相続人にはあたらないので、原則として持ち戻しの対象にならないのです。

子供に対する贈与は相続税に加算されてしまうので、その分を孫に贈与を行うと考える方が今後増加するかもしれません。しかし孫であっても、例外的に持ち戻しの対象となる場合もあります。例えば生命保険の受取人を孫にしていたり、遺言で孫に財産を遺すことを記載している場合です。このような例外も存在するため、注意が必要です。

さいごに

今回は贈与税の改正についてご案内しました。今までは暦年贈与が主流であったと思いますが、本改正で相続時精算課税制度を選択する方も増加するかもしれません。

改正は2024年からの適用ですので、これをきっかけに一度贈与についてもじっくり考えてみてはいかがでしょうか。

検討した結果、贈与を実行に移す場合には、念のため顧問税理士や専門家にご相談することをお勧め致します。

【参考】

財務省「令和5年度税制改正の大綱」https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2023/20221223taikou.pdf

【ネクストナビ相談窓口】

E-mail:https://next-navi.co.jp/contact

TEL:03-6439-5817